Podiely na zisku zamestnancov bez majetkovej účasti na základnom imaní spoločnosti a ich zdanenie v súlade so Zákonom o dani z príjmov

Obchodná spoločnosť sa môže rozhodnúť, že v rámci zvýšenia motivácie svojich zamestnancov, ich bude odmeňovať aj vo forme podielov na zisku. V takomto prípade je podiel na zisku vyplatený zamestnancovi bez majetkovej účasti na základnom imaní spoločnosti považovaný za štandardný príjem zo závislej činnosti v nadväznosti na platné ustanovenie § 5 ods. 1 písm. a) zákona o dani z príjmov) a vstupuje aj do vymeriavacieho základu pre účely sociálneho a zdravotného poistenia.

Rovnako tento príjem podlieha aj preddavkom na daň z príjmov zo závislej činnosti v sadzbe 19 % ( prípadne vo výške 19 % a 25 %.- v závislosti od výšky zdaniteľnej mzdy )

Zdanenie týchto podielov na zisku nespadá pod režim zrážkovej dane, tieto príjmy sa zdaňujú ako súčasť zdaniteľnej mzdy pri spracovaní miezd.

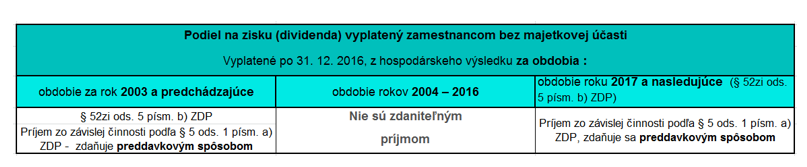

Vyplatené podiely na zisku po 31. decembri 2016, vymedzené v § 5 ods. 1 písm. a) zákona o dani z príjmov, vo väzbe na zdaňovacie obdobie, v ktorom bol zisk spoločnosti vykázaný, nadväzne na znenie prechodného ustanovenia § 52zi ods. 5 písm. b) zákona o dani z príjmov podliehajú postupu uvedenom v nasledujúcej tabuľke:

Príjmom zo závislej činnosti sú aj :

- odmeny za výkon funkcie členov štatutárneho orgánu alebo členov dozorného orgánu ( § 5 ods. 1 písm. d) zákona o dani z príjmov )

- príjmy za výkon funkcie konateľov spoločností s ručením obmedzeným ( § 5 ods. 1 písm. b) zákona o dani z príjmov )

Každý poberateľ príjmov zo závislej činnosti podľa § 2 písm. aa) zákona o dani z príjmov sa na účely zákona o dani z príjmov považuje za zamestnanca.

Zdanenie podielov na zisku vyplácaných členom štatutárneho orgánu, členovi dozorného orgánu a konateľovi v súlade so zákonom o dani z príjmov

Podiel na zisku obchodnej spoločnosti vyplatený:

- členovi štatutárneho orgánu a členovi dozorného orgánu s podielom na základnom imaní

- príjmy podľa § 3 ods. 1 písm. e) zákona o dani z príjmov

- zdaňuje sa daňou vyberanou zrážkou ( daň 7 %, resp. 35 % )

- členovi štatutárneho orgánu a členovi dozorného orgánu bez podielu na základnom imaní spoločnosti

- príjmy podľa § 3 ods. 1 písm. e) zákona o dani z príjmov

- zdaňuje sa daňou vyberanou zrážkou ( daň 7 %, resp. 35 % )

- konateľovi, ktorý sa podieľa na základnom imaní spoločnosti

- príjmy podľa § 3 ods. 1 písm. e) zákona o dani z príjmov

- zdaňuje sa daňou vyberanou zrážkou ( daň 7 %, resp. 35 % )

- konateľovi bez účasti na základnom imaní spoločnosti

- príjem podľa § 5 ods. 1 písm. a) zákona o dani z príjmov

- zdaní sa preddavkovým spôsobom podľa § 35 zákona o dani z príjmov

Dôležité je rozlišovať pojmy podiel na zisku a odmena, ktoré tieto osoby dostávajú za svoju činnosť v rámci spoločnosti. Táto kategorizácia má zásadný vplyv na spôsob zdaňovania, pričom odmeny členov predstavenstva a členov dozornej rady za výkon ich funkcie sú klasifikované ako príjem zo závislej činnosti a podliehajú dani, ktorá sa vyberá preddavkovým spôsobom podľa § 35 zákona o dani z príjmov.

V prípade, že by mal byť podiel na zisku vyplatený zamestnancovi, ktorý je v pracovnoprávnom vzťahu so spoločnosťou a súčasne je členom štatutárneho orgánu, alebo dozorného orgánu, takýto príjem je taktiež kategorizovaný ako príjem zo závislej činnosti a je zdanený preddavkovým spôsobom podľa § 35 zákona o dani z príjmov.

S účinnosťou od 01.01.2024 , s cieľom znížiť daňové zaťaženie fyzických osôb , schválila NR SR novelu zákona , ktorou sa mení zákon č. 595/2003 Z. z. o dani z príjmov, a ktorou sa zavádza oslobodenie od dane z príjmov ( § 5 ods. 7 písm. q) ) , pre nepeňažné plnenie nadobudnuté formou zamestnaneckých akcií, v súvislosti s výkonom závislej činnosti vykonávanej pre zamestnávateľa (ocenených v ich nominálnej hodnote), alebo formou obchodného podielu v s.r.o. (oceneného v hodnote vkladu zistenej podľa ZDP), ak:

- tento zamestnávateľ doposiaľ nevyplácal podiely na zisku (dividendy)

- tieto zamestnanecké akcie neboli a nie sú prijaté na obchodovanie na regulovanom trhu, a to do konca zdaňovacieho obdobia, v ktorom bolo plnenie nadobudnuté zamestnancom

Predmetné oslobodenia sa použijú na nepeňažné plnenia nadobudnuté po 31. decembri 2023.