Ako predísť riziku dorubenia dodatočnej dane a pokuty z titulu nesprávne nastavených transferových cien?

Zbystriť pozornosť by mali najmä tie spoločnosti, ktoré v roku 2023 uskutočnili kontrolované transakcie so svojimi závislými osobami. Na základe našich skúseností prinášame pohľad na to, čo vnímame ako pozvánku na otvorenie daňovej kontroly správcom dane a ako možno minimalizovať prípadné riziko dorubenia dodatočnej dane.

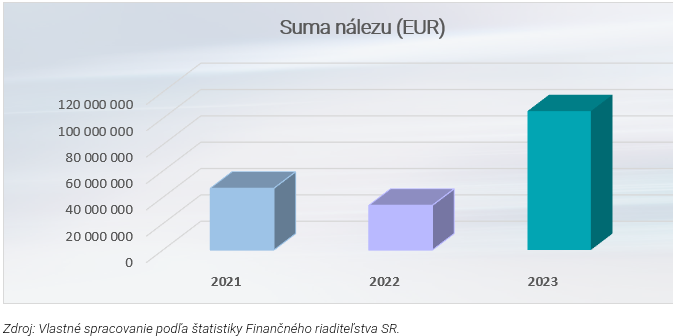

Daňové úrady sa každoročne zameriavajú na to, či transakcie, ktoré medzi sebou uskutočňujú závislé osoby prebiehajú v súlade s bežnými podmienkami na trhu. Aktuálny trend výsledkov daňových kontrol dokazuje, že spoločnosti majú problém preukázať súlad nimi uplatnených cien s bežnými trhovými podmienkami, o čom svedčí aj výrazný nárast sumy nálezu z daňových kontrol zameraných na transferové oceňovanie.

Z našich praktických skúseností vyplýva, že správca dane sa primárne zameriava na špecifické typy transakcií a vybrané typy daňových subjektov.

Za transakcie, ktoré sú vystavené vyššiemu riziku otvorenia daňovej kontroly, možno považovať ťažko oceniteľné transakcie, teda transakcie, pri ktorých je hodnotenie súladu s trhovými cenami pomerne komplexnou záležitosťou. Medzi takéto transakcie možno zaradiť transakcie týkajúce sa nehmotných aktív (napr. licenčné poplatky) alebo transakcie, ktoré sú výrazne špecifické svojím odvetvím, reguláciou, či jedinečnosťou na trhu.

Ďalším kritériom na otvorenie daňovej kontroly sú pre správcu dane typy spoločnosti, ktoré sa vyznačujú dlhodobým vykazovaním straty, prípadne i vykazovaním kolísavej ziskovosti. Hoci je dosahovanie strát bežnou súčasťou podnikateľského prostredia, pre správcu dane predstavuje tento jav neoddeliteľný aspekt možného rizika nelegálnej optimalizácie zdanenia.

Smernica OECD však pripúšťa objektívne okolnosti, kedy spoločnosť môže opakovane dosahovať straty. Na druhej strane dodáva, že opakujúce sa straty sú odôvodnené len počas primerane dlhého obdobia, teda obdobia, ktoré by bola ochotná tolerovať aj nezávislá spoločnosť, kým by ukončila svoje pôsobenie na trhu.

Na objektívne dosahovanie straty v zmysle Smernice OECD vplývajú:

- vysoké počiatočné náklady,

- nepriaznivé ekonomické podmienky,

- neefektívnosť,

- iné legitímne obchodné dôvody (napr. cieľ preniknúť na trh).

Vyššie uvedené dôvody však správca dane zaručene nebude akceptovať, ak ich daňový subjekt nevie patrične preukázať. Aj preto treba klásť veľký dôraz na uchovávanie rôznych dokumentov, podkladov, či analýz, ktoré môžu daňovému subjektu v priebehu daňovej kontroly slúžiť ako dôkaz. Jedným z dôkazov, ktorý môže slúžiť na argumentáciu daňového subjektu, je analýza porovnateľnosti, tzv. benchmark, ktorého výsledkom je stanovenie rozpätia ziskovosti porovnateľných spoločností. V prípade, že ním daňový subjekt disponuje v čase prebiehajúcej daňovej kontroly, je jeho značnou výhodou skutočnosť, že správca dane bude musieť predmetnú analýzu spochybniť. Ak by však daňový subjekt nedisponoval vlastným benchmarkom, správca dane si vyhotoví vlastnú analýzu, proti ktorej už bude musieť argumentovať samotný daňový subjekt.

Ďalšia výhoda vyhotovenia benchmarku v predstihu spočíva v poznaní trhovej ziskovosti porovnateľných spoločností, a následnom vykonaní úpravy zo strany daňového subjektu tak, aby sa v identifikovanom rozpätí aj skutočne nachádzal. Tým si zabezpečí súlad s princípom nezávislého vzťahu. Takéto úpravy je však možné vykonať len pred začatím daňovej kontroly a pred uzatvorením účtovných výkazov. Na druhej strane však možno spomenúť, že hoci k úpravám nemôže dochádzať počas daňovej kontroly, daňový subjekt vie na základe vyhotoveného benchmarku aspoň predpokladať približnú výšku možného dorubenia dodatočnej dane správcom dane.

V prípade, že správca dane ukončí daňovú kontrolu s nálezom, okrem vyrubenia dane je potrebné vnímať aj riziko uloženia pokuty, ktorej výška sa odvíja v závislosti od sumy, o ktorú správca dane zvýšil daň rozhodnutím vo vyrubovacom konaní. Na sumu určenú správcom dane sa uplatní trojnásobok základnej úrokovej sadzby ECB, v určitých prípadoch dokonca až dvojnásobok tejto pokuty. Vzhľadom na to, že základná úroková sadzba ECB aktuálne predstavuje 4,50 %, ani výška samotnej pokuty nepredstavuje zanedbateľné finančné zaťaženie pre daňové subjekty.