Daňový bonus na dieťa v roku 2025

Daňový bonus na dieťa sa poskytuje ako suma, ktorú si môže oprávnený daňovník odpočítať od svojej daňovej povinnosti, ak splní podmienky stanovené zákonom č. 595/2003 Z. z. o dani z príjmov. Podmienky na získanie daňového bonusu sú štandardne založené na počte a veku detí, ako aj na príjme daňovníka.

Od 1. januára 2025 vstupujú do platnosti nové pravidlá týkajúce sa daňového bonusu na dieťa, ktoré prinášajú významné zmeny v porovnaní s doteraz platnými pravidlami. Tieto legislatívne zmeny ovplyvnia nárok na daňový bonus, jeho výšku a ďalšie podmienky, ktoré musia daňovníci splniť na jeho uplatnenie.

S platnosťou od 01.01.2025 :

-

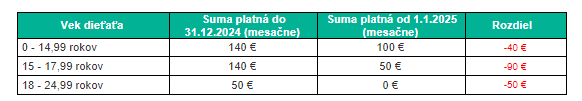

Zmena vekovej hranice pre nárok na daňový bonus Do 31. decembra 2024 mali rodičia nárok na daňový bonus na vyživované deti až do veku 25 rokov. Od 1. januára 2025 sa však tento nárok obmedzí iba na deti do 18 rokov. Tento krok predstavuje zásadnú zmenu, ktorá zúži okruh oprávnených daňovníkov.

-

Zníženie maximálnej výšky daňového bonusu Maximálna výška daňového bonusu bude od roku 2025 znížená zo 140 eur na 100 eur mesačne na jedno dieťa. Toto zníženie sa dotkne všetkých rodičov, ktorí si uplatňujú nárok na daňový bonus, čím sa ich celkový ročný nárok môže značne znížiť.

-

Postupné znižovanie bonusu v závislosti od príjmu Výška daňového bonusu bude aj v roku 2025 závisieť od výšky príjmu daňovníka. Ak mesačný príjem daňovníka presiahne sumu 2 480 eur, výška daňového bonusu začne klesať. Pri príjme vo výške 3 632 eur a vyššie už nárok na daňový bonus úplne zanikne.

-

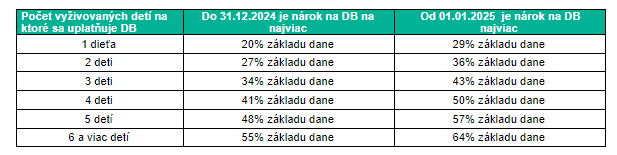

Zvýšenie limitu pre plné uplatnenie bonusu v závislosti od počtu detí Nové pravidlá zvyšujú percentuálny limit výšky základu dane, na ktorý sa vzťahuje plný nárok na daňový bonus. Tento limit sa bude meniť v závislosti od počtu detí. Napríklad, pri jednom dieťati sa limit zvýši z 20 % na 29 %, pri dvoch deťoch z 27 % na 36 %, a podobne.

-

Obmedzenie nároku na daňový bonus pre slovenských rezidentov s príjmami zo zahraničia Nové pravidlá rozširujú podmienku, že daňovníci musia dosiahnuť aspoň 90 % svojich zdaniteľných príjmov na území Slovenskej republiky. Táto podmienka sa doteraz vzťahovala iba na daňových nerezidentov SR, ale od roku 2025 sa bude vzťahovať aj na slovenských daňových rezidentov. V praxi to znamená, že ak slovenský rezident pracuje v zahraničí, napríklad v Českej republike, a na Slovensku nemá žiadny príjem, nárok na daňový bonus na dieťa mu nevznikne.

Naďalej zároveň platí:

-

ak majú rodičia viac detí, na všetky deti si môže uplatniť nárok len jeden z nich (deti nie je možné medzi sebou rodičmi v tom istom čase k uplatňovaniu DB rozdeliť),

-

časť roka si môže nárok na daňový bonus uplatniť jeden z rodičov, časť roka druhý,

-

ak sa rodičia nedohodnú na tom, kto si uplatní nárok na daňový bonus, tak platí, že prednosť má matka

Uplatňovanie daňového bonusu

Zamestnanec sa môže rozhodnúť, čí si daňový bonus u svojho zamestnávateľa bude uplatňovať v priebehu zdaňovacieho obdobia mesačne alebo až po jeho skončení, tj. raz ročne (cez inštitút Ročného zúčtovania dane alebo Daňové priznanie FO)

Ak si zamestnanec uplatňuje nárok na daňový bonus u zamestnávateľa, nárok preukazuje rodným listom dieťaťa a vyplnením tlačiva Vyhlásenie na zdanenie prímov.

Ak ide o dieťa, ktoré už ukončilo povinnú školskú dochádzku, pričom toto dieťa sa posudzuje ako nezaopatrené (napr. študuje na strednej škole), zamestnanec je povinný okrem rodného listu predložiť aj:

-

potvrdenie školy, že dieťa sa sústavne pripravuje na povolanie štúdiom

-

alebo potvrdenie úradu práce, sociálnych vecí a rodiny o poberaní prídavku na vyživované dieťa

-

alebo potvrdenie úradu práce, sociálnych vecí a rodiny o tom, že dieťa sa považuje za vyživované a nemôže sa sústavne pripravovať na povolanie štúdiom alebo vykonávať zárobkovú činnosť pre chorobu, resp. úraz

V prípade, že nárok na daňový bonus na dieťa zamestnancovi zanikne, je nevyhnutné túto skutočnosť oznámiť zamestnávateľovi, u ktorého si zamestnanec doteraz tento bonus uplatňoval. Takéto oznámenie je potrebné poskytnúť písomne - uviesť ho na strane II. vo Vyhlásení k uplatneniu nezdaniteľnej časti základu dane a daňového bonusu ( v časti IV. - Zmeny v údajoch uvedených vo vyhlásení ) . Týmto krokom zamestnanec zabezpečí správne a včasné riešenie tejto zmeny vo vzťahu k daňovému bonusu, ktorý doteraz poberal .