Daň z poistenia a zdaňovanie kryptomien

1 Schválený zákon o dani z poistenia

Zo schváleného zákona o dani z poistenia vyberáme nasledovné najvýznamnejšie princípy:

- Schváleným znením zákona sa nahradil povinný odvod z poistenia daňou z poistenia.

- Predmetom dane je poistenie v odvetviach neživotného poistenia (napríklad: poistenie úrazu, poistenie choroby, poistenie škôd pozemných dopravných prostriedkov, poistenie zodpovednosti za škodu, poistenie škody na majetku, poistenie úveru, poistenie právnej ochrany, poistenie záruky, asistenčné služby). Presné vymedzenie jednotlivých druhov neživotného poistenia je uvedené v prílohe č. 1 ku schválenému zákonu o dani z poistenia.

- Predmetom dane je poistenie, pri ktorom je poistné riziko umiestnené v tuzemsku, pričom daňou bude zaťažená platba poistného za poistenie platené na základe uzatvorenej poistnej zmluvy.

- Zaistenie je vylúčené z predmetu dane podľa tohto zákona.

- Platiteľom dane z poistenia je vo všeobecnosti poisťovateľ.

- Daň sa vypočíta z platby poistného, ktoré obsahuje daň = princíp výpočtu dane v oblasti nepriamych daní.

- Sadzba dane je určená vo výške 8 % s výnimkou poistenia zodpovednosti za škodu spôsobenú prevádzkou motorového vozidla.

- Vypočítaná daň sa zaokrúhľuje matematicky, a to do 0,005 eura nadol a od 0,005 eura vrátane nahor.

- Zdaňovacím obdobím je kalendárny štvrťrok. Povinnosť podať daňové priznanie je určená zákonom do konca kalendárneho mesiaca nasledujúceho po skončení zdaňovacieho obdobia. V rovnakom období je povinnosť daň uhradiť. V prípade, ak platiteľ nemá pridelené daňové identifikačné číslo, je povinný najneskôr do 5 dní po skončení zdaňovacieho obdobia, za ktoré je povinný podať daňové priznanie, požiadať o registráciu pre daň. Správca dane mu pridelí daňové identifikačné číslo, ako aj osobný účet daňovníka do 10 dní odo dňa podania žiadosti o registráciu.

- Platiteľ poistenia je povinný viesť záznamy podľa jednotlivých zdaňovacích období v zákonom určenom rozsahu.

2 Spresnenie a určenie zdaňovania a účtovania kryptomien schváleným zákonom o dani z poistenia

Schválením zákona o dani z poistenia sa spresnili a doplnili jednotlivé ustanovenia zákona č. 431/2002 Z.z. o účtovníctve a zákona č. 595/2003 Z.z. o dani z príjmov v z.n.p. ktoré napomáhajú pri spresnení podmienok účtovania a zdaňovania kryptomien s účinnosťou od 1. októbra 2018:

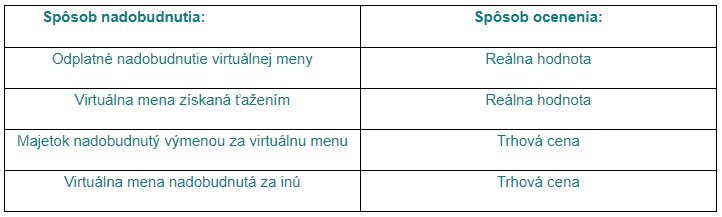

- Virtuálna mena je oceňovaná v účtovníctve všeobecne reálnou hodnotou. Za reálnu hodnotu sa pre virtuálnu menu považuje cena zistená na verejnom trhu spôsobom, ktorý si účtovná jednotka zvolila. Ocenenie virtuálnej meny sa prvýkrát použije pri zostavovaní účtovnej závierky k 1. októbru 2018. Stručné zhrnutie ocenenia virtuálnej meny v závislosti od spôsobu jej nadobudnutia ilustrujeme v nižšie uvedenej tabuľke:

- Z pohľadu účtovníctva je virtuálna mena považovaná za aktívum, konkrétne definovaná ako krátkodobý finančný majetok iný ako peňažné prostriedky.

- Je potrebné rozlišovať moment účtovania o výnose/príjme zvlášť pri predaji a zvlášť pri výmene virtuálnej meny. Pri predaji virtuálnej meny sa účtuje o výnose/príjme v momente potvrdenia transakcie v blockchaine a pri výmene virtuálnej meny v okamihu, kedy dôjde k obom prevodom.

- Virtuálna mena by mala byť v účtovníctve pre účely zostavenia účtovnej závierky evidovaná aj v mene euro, pričom v rámci precenenia na konci účtovného obdobia by sa o kurzových rozdieloch účtovať nemalo.

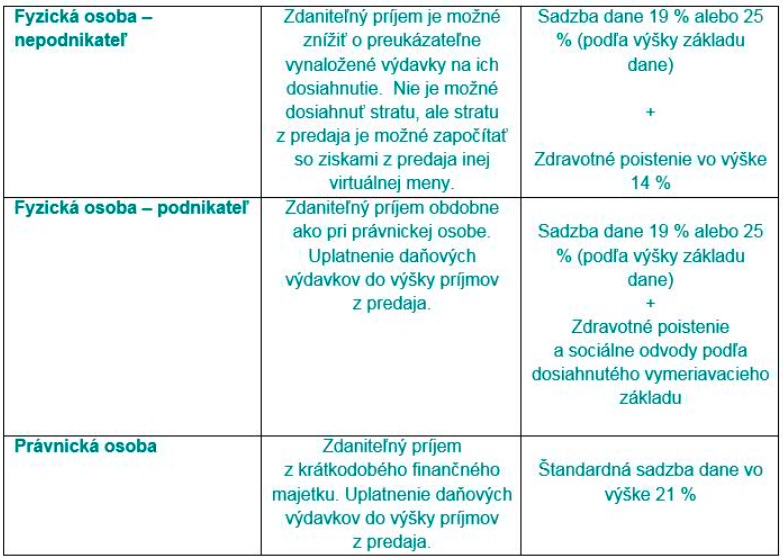

- Zdaňovanie príjmu z predaja kryptomien sa posudzuje v zmysle platného zákona o dani z príjmov. Stručný prehľad uvádzame v tabuľke nižšie:

- Z pohľadu dane z pridanej hodnoty je nákup a predaj virtuálnej meny na účel jej budúceho zhodnotenia považovaný za zdaniteľný obchod. Keďže ide o finančné služby, tak nákup a predaj virtuálnej meny je v konečnom dôsledku od dane z pridanej hodnoty oslobodený.