Blíži sa lehota na podanie daňového priznania k dani z motorových vozidiel a k dani z nehnuteľností

Fyzické a právnické osoby, ktorých sa táto povinnosť týka, sú povinné predložiť daňové priznanie k dani z motorových vozidiel za rok 2023 do 31.1.2024 a v tej istej lehote aj uhradiť daň. V súvislosti s daňou z nehnuteľností na rok 2024 je povinnosť predložiť daňové priznanie taktiež do 31.1.2024.

Daň z motorových vozidiel za rok 2023

Daň z motorových vozidiel upravuje zákon o dani z motorových vozidiel. Oproti minulému roku nedošlo k žiadnym legislatívnym zmenám.

Kto je povinný podať daňové priznanie k dani z motorových vozidiel za rok 2023?

Daňovníkmi dane z motorových vozidiel sú právnické a fyzické osoby, ktoré v roku 2023 použili na podnikanie alebo inú samostatne zárobkovú činnosť vozidlo kategórie L, M, N a O evidované v Slovenskej republike. Daňovníkom je aj zamestnávateľ, ktorý vypláca zamestnancovi cestovné náhrady za použitie vozidla, ktoré sa nepoužíva na podnikanie.

Kedy vzniká a zaniká daňová povinnosť?

Daňová povinnosť štandardne vzniká v prvý deň mesiaca, kedy bolo vozidlo evidované v Slovenskej republike použité na podnikanie. Avšak, v osobitných prípadoch môže daňová povinnosť vzniknúť v iný deň, napríklad ak daňovník obstará vozidlo od iného daňovníka, vtedy vzniká daňová povinnosť až prvým dňom nasledujúceho mesiaca.

Daňová povinnosť zaniká posledným dňom mesiaca, kedy nastalo vyradenie vozidla z evidencie vozidiel v Slovenskej republike, ukončenie alebo prerušenie podnikania, vydanie potvrdenia orgánom Policajného zboru o odcudzení vozidla, zánik daňovníka bez likvidácie, vykonanie zápisu prevodu držby vozidla do dokladov vozidla alebo ukončenie použitia vozidla zamestnanca (alebo inej osoby) na podnikanie daňovníka.

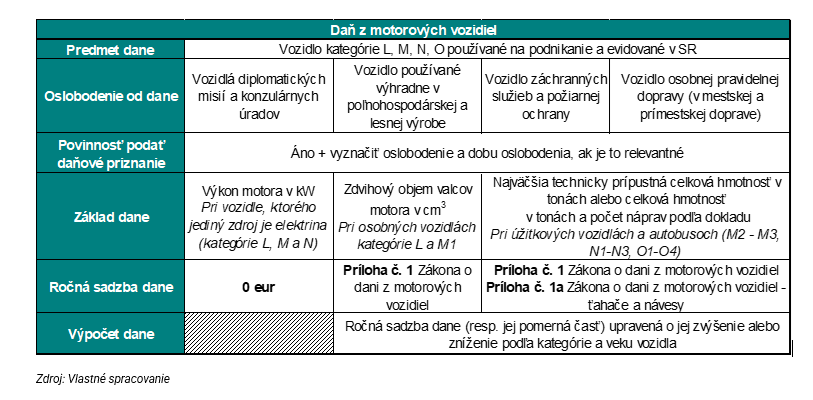

V nasledujúcej tabuľke prinášame základné informácie týkajúce sa vyčíslenia dane:

Daň z nehnuteľností na rok 2024

Daň z nehnuteľností upravuje zákon o miestnych daniach a miestnom poplatku za komunálne odpady a drobné stavebné odpady. Špecifikum tejto dane spočíva v tom, že sa podáva na zdaňovacie obdobie aktuálneho roka, t. j. daň sa platí na rok dopredu a daňové priznanie sa podáva iba v prípade zmeny (kúpa, predaj, zmena účelu využitia a iné).

Daňovník v daňovom priznaní iba uvádza údaje potrebné pre výpočet dane pre správcu dane, ktorým sú mestá a obce v závislosti od toho, v ktorom katastrálnom území sa nehnuteľnosť nachádza. Správca dane následne zašle daňovníkovi rozhodnutie o vyrubení dane z nehnuteľností v členení na daň z pozemkov, daň zo stavieb a daň z bytov a nebytových priestorov.

Daňovníci, ktorým daňová povinnosť vznikla do 31.8.2023 (napr. z dôvodu nadobudnutia nehnuteľnosti dedením alebo vydražením) využijú na splnenie svojej povinnosti pôvodný vzor tlačiva. K dispozícii je však aj nový vzor tlačiva, ktorý sa použije pri podávaní daňového priznania u daňovníkov, ktorým daňová povinnosť vznikla najskôr 1.9.2023, teda vrátane všetkých tých daňovníkov, ktorí podávajú daňové priznanie k dani z nehnuteľností na rok 2024 v štandardnej lehote do 31.1.2024 z dôvodu zmien počas roka 2023.

Kto je považovaný za daňovníka pri dani z nehnuteľností?

Daňovníkom pri pozemkoch, stavbách, bytoch a nebytových priestoroch môže byť vlastník, správca, fyzická alebo právnická osoba, ktorej boli pridelené na obhospodarovanie náhradné pozemky vyčlenené z pôdneho fondu užívaného právnickou osobou až do vykonania pozemkových úprav, ale aj nájomcovia nehnuteľností.

Ak nie je možné určiť daňovníka, daňovníkom je osoba, ktorá pozemok či stavbu skutočne užíva.

Kedy je daňovník povinný podať daňové priznanie a kedy vzniká a zaniká daňová povinnosť?

Daňové priznanie k dani z nehnuteľností sa podáva iba v prípade zmeny, pričom je rozhodujúci stav k 1.1.2024. V prípade, že počas roka 2023 nedošlo k žiadnej zmene, nie je potrebné podávať daňové priznanie.

Zmeny, ktoré môžu nastať počas roka a ktoré vedú k vzniku daňovej povinnosti môžu byť: predaj, kúpa, zámena, dedenie, dražba, zmena účelu využitia stavby/bytu, zmena pomeru využitia plôch, vydané právoplatné stavebné povolenie, právoplatné kolaudačné rozhodnutie, právoplatné rozhodnutie o povolení zmeny stavby pred jej dokončením, právoplatné povolenie na predčasné užívanie stavby, nájom, správa, zmena druhu pôdy v katastri nehnuteľností, zmena výmery, zrušenie bezpodielového spoluvlastníctva, zbúranie alebo odstránenie stavby a iné skutočnosti, ktoré vedú k zmenám.

Zdaňovacím obdobím pri dani z nehnuteľností je kalendárny rok, avšak, výnimku tvorí nadobudnutie nehnuteľnosti dražbou a dedením, kedy daňová povinnosť vzniká v priebehu roka a daňové priznanie sa tak podáva v priebehu zdaňovacieho obdobia. V ostatných prípadoch daňová povinnosť vzniká k 1.1. nasledujúceho zdaňovacieho obdobia a daňové priznanie sa podáva do 31.1.

Daňová povinnosť zaniká 31. decembra príslušného roka, v ktorom daňovníkovi zanikne vlastníctvo, správa, nájom alebo užívanie nehnuteľnosti.

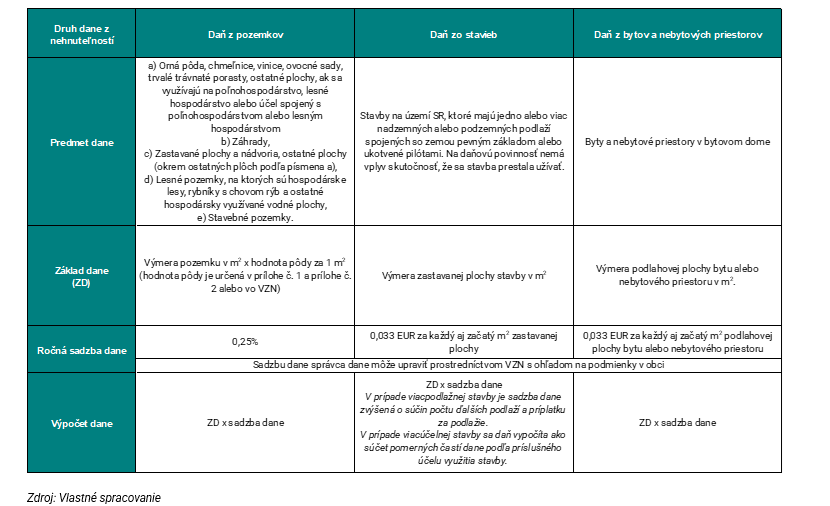

V nasledujúcej tabuľke uvádzame prehľad jednotlivých druhov daní s ohľadom na predmet dane, základ dane, ročnú sadzbu dane a výpočet dane.

Na záver poznamenávame, že súčasťou priznania sú aj údaje k dani za psa, k dani za predajné automaty a k dani za nevýherné hracie prístroje, ak sú u daňovníka relevantné.